作者:吴表姊 编辑:Judy

a16z,貌似,这个政府机构名字挺「莫名」的,实际是 Andreessen Horowitz 的缩写——A 与 Z 之间有 16 个拉丁字母。而这个全名是该政府机构三位创会股权投资顾问 Marc Andreessen、Ben Horowitz 的姓组成。

a16z 堪称「英国最获得成功的 VC 之一」,它有很多巨作故事,比如说「韦尔泰赚 10 千万美元」,「股权投资了 Facebook、Groupon、Skype、Twitter、Zynga、Foursquare」、「在英国仅次于Z200和 Accel Partner」……譬如的生平成就了 a16z。根据 a16z 的「朱俐静」,结合创会人的拒绝接受现场采访等公开资料,我们剖析了 a16z 的「五条」个人风格,涉及定增、股权投资、组织管理、聚润、退出各方面,其中的某些做法或许已经被亚洲地区的股权投资政府机构用做先进经验自学了。

一、控制技术早年的DT股权创业者

创办于 2009 年的 a16z 背后有三位控制技术与产品大背景的股权投资顾问。Marc Andreessen 是控制技术早年,曾研发了Netscape Netscape 应用程序,这款应用程序在高峰的市占率达到过 80%。Netscape在成立一年半之后,即上市,市值高达 30 千万美元。而后火灾的谷歌 win 系统便携式 IE 应用程序,Netscape逐渐心灰意冷,最后被迫转卖给 AOL(时代华纳)。但 Netscape 应用程序留下的 JAVA、SSL、cookie 控制技术,如今则成为整个金融行业的车辆通行标准。

Andreessen Horowitz 基金的另外一个创会股权投资顾问为 Horowitz,也是控制技术创业团队早年。1999 年,吉盖迪安与哈里斯共同创办了 Loudcloud,该子公司主要提供网络虚拟化服务,在业内被普遍认可为最早进入云服务领域的子公司。2000 年网络泡沫断裂,伴随着大批客户的折断,Loudcloud 经营艰难,后结构调整成应用软件子公司 Opsware,连续努力奋斗 8 年后,团队将该子公司 16 亿美元低价转卖给IBM。

随后,2009 年,吕塞科夫斯基和他的搭档哈里斯一起转身风险股权投资金融行业。从这两点上看,a16z 天然与网络有更强的镜像,也不足为奇 a16z 对应用软件/网络股权投资的执著。

与 a16z 大背景极其相似的亚洲地区政府机构是swzs股权投资,创会股权投资顾问丘壳是应用软件技师早年,曾在英国创业做 NetScreen,项目被收购后,回国结构调整为风险股权创业者,股权投资过大量硬科技子公司。

二、约定俗成的外部明确规定,股权投资顾问等级要创过业

股权投资股权投资顾问要是创业团队早年,这是创会股权投资顾问哈里斯在拒绝接受外部采访时表达的观点,也是 a16z 外部一个约定俗成的明确规定。比如说,数字货基的股权投资顾问 Chris Dixon,他自小自学程式设计,曾创办两家子公司,而后分别转卖给 McAfee 和 ebay。

过去 a16z 的获得成功很大程度上是来源于 Marc Andreessen 以「占卜师」的大背景能看到许多高盛金融人士看不到的硅谷潜力股。同时,他敏锐地察觉到很多从大学辍学出来,从车库、一个 idea、一帮同学就搭伙开始创业的初创子公司们,在资本之外更需要一些占卜师的经验。所以他认为,只有创过业,才能明白创业团队的真正需求,并有能力给予创业团队恰当的咨询辅导和帮助。

三、成立的前 2 年就定增近 10 千万美元

定增是一家专业股权投资政府机构成立的前置条件,而 a16z 成立之时,英国风投正有下滑趋势。根据英国国家风险股权投资协会 (National Venture Capital Association) 和普华永道 (PwC) 的数据,2009 年第一季度的风险股权投资额为 30 亿美元,是 1997 年以来的最低水平。但 2009 年 7 月,哈里斯和吕塞科夫斯基就定增到了首支 3 亿美元的风险股权投资基金,主要股权投资于应用软件领域。

2010 年 11 月,a16z 又为第二支风险基金筹集了 6.5 亿美元的资金。对于一家新成立的股权投资政府机构,没有过往成绩,那么超强的定增能力更多来源于创会股权投资顾问经历的背书——拥有获得成功的应用软件创业和天使股权投资经历,外加股权投资圈内人脉资源很广。

四、崇尚控制技术,执著于应用软件股权投资

2009 年成立之初,a16z 基金只进行了少数几笔股权投资,全部股权投资于应用软件领域,包括工作管理应用软件开发商 Asana(已上市,市值 100 亿美元),在线视频通话应用软件 Skype(5000 万美元),还有社交游戏子公司 Zynga(已上市,市值 117 亿美元)。

2011 年 5 月,Skype 获得成功以 85 亿美元的价格转卖给了谷歌 Microsoft,可能是网络史上并购金额最高的一笔,这个案子轰动世界,使得 a16z 这个刚成立不久的新 VC 声名大噪。借此机遇,a16z 很快发表了著名文章《为什么应用软件正在吞噬世界》(why software was eating the world),进一步给政府机构 PR,强化「人设」。

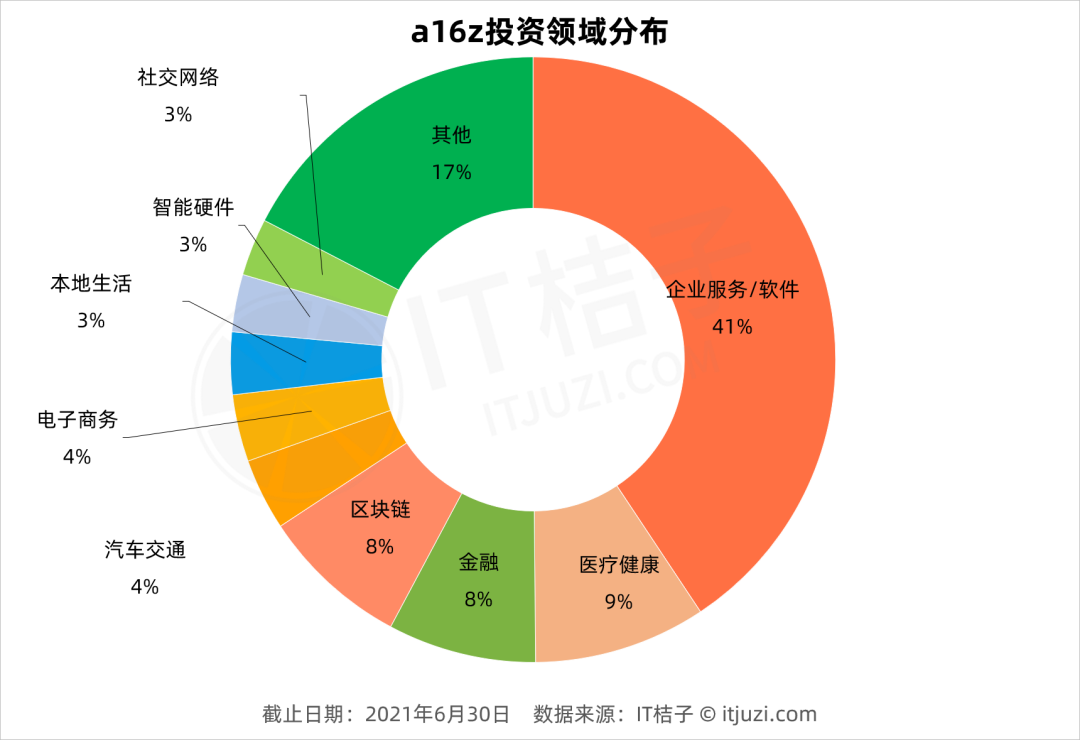

10 年之后再来看,重注应用软件服务是 a16z 一直以来的战略,不过,它在其他金融行业也有广泛布局。

有数据统计,在 a16z 股权投资的所有标的子公司中,应用软件子公司所占比例为 66%。IT 桔子数据库则显示,a16z 对企业服务/应用软件领域的股权投资数量有 159 起,在整体股权投资中占到了 41%,也是重中之重;其次,a16z 对医疗、金融、区块链相关的股权投资也比较多。这来源于 2019 年初,a16z 曾提出的其计划布局的五大控制技术趋势,其中包括生物医疗、数字货币、区块链、人工智能以及金融科技等金融行业。

五、不设限,股权投资阶段 cover 种子轮到 F 轮

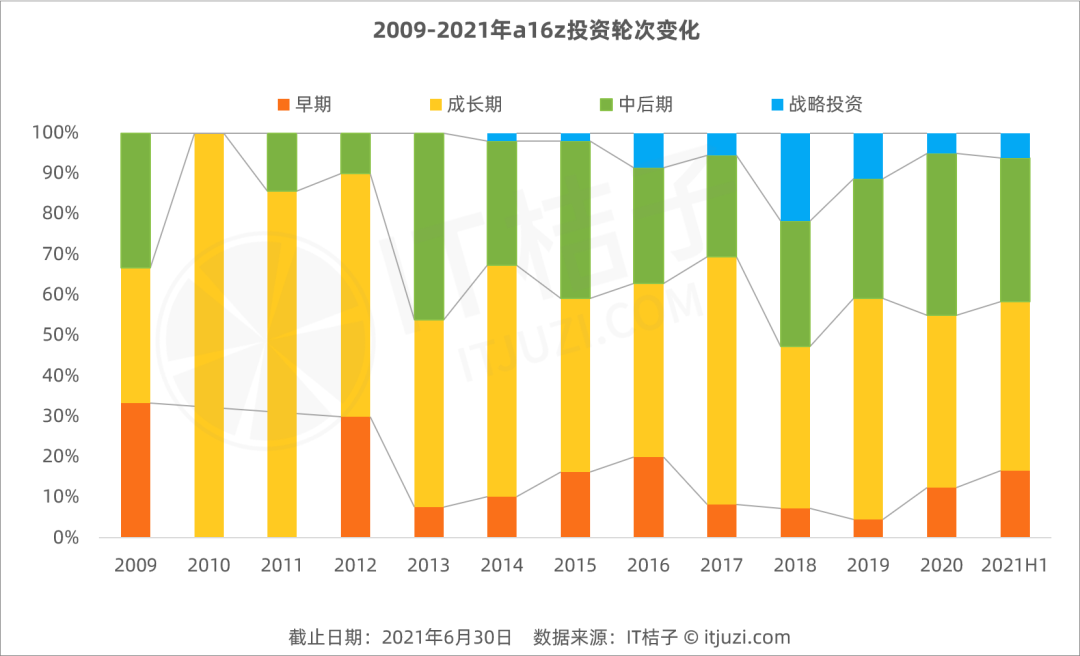

亚洲地区将股权投资政府机构划分为早期天使基金、成长期 VC、后期 PE,不同阶段的政府机构则形成了明确不同的打法。不过,现在的头部的大基金有着明显「全覆盖」的趋势。而 a16z 自始至终对股权投资阶段不设限制,从种子、天使轮到 E、F 轮,真正在一级市场上作全周期的覆盖。

成立第一年,a16z 只出手了 3 次,第二年股权投资交易数量有 24 起,2011 年激增至 58 起。根据 PitchBook 的数据,在 2011 年后的每一年其股权投资出手次数从未低于 60,2020 年 a16z 的股权投资数量在硅谷排名第二。此外,我们也从 a16z 的官网中发现,a16z 公布的已股权投资项目多达 670 个。他们还自称是一支「全天候」基金(All weather fund),没有什么「资本寒冬」。

注:早期指天使轮、种子轮,成长期为 A 论、B 轮,中后期指 C 轮及以后、上市前的股权投资

根据 IT 桔子收录的 a16z 有公开记录的 400 起股权投资——总体来看,a16z 的股权投资轮次以成长期和中后期为主,成长期占比 49%,中后期占比为 32%,早期为 12%,战略股权投资占比 7%。

像其他英国 VC 一样,a16z 股权投资区域也是在以英国为绝对重心,覆盖全球范围内。目前 a16z 在中国的股权投资屈指可数。2015 年,a16z 投了时代华纳教育独角兽 Udacity 在中国设立的项目「优达学城」;另外,2020 年 a16z 投了两家做跨境电商的中国创业子公司。

六、韦尔泰赚 10 千万美元,知名 IPO/并购退出案

在退出方面,a16z 的不少案子是通过 IPO、并购实现退出的,其中知名的有上文所提的 Skype,以及 GitHub。

Skype 是从 eBay 分拆后上市的,尽管只拥有 Skype 的 2% 股权,a16z 在说服谷歌以 85 亿美元收购 Skype 的过程中发挥了关键作用,使得收购价格是 Skype 市值的三倍。这韦尔泰,a16z 净赚 1 千万美元。

2015 年,a16z 向开发者代码共享社区 GitHub 股权投资了 1 亿美元,2018 年谷歌以 75 亿美元收购 GitHub,基金净赚了 10 亿美元。

一般 VC 政府机构极少披露回报,但据说,a16z 第一支基金已经向股权投资者返还了两倍的收益,第二和第四支基金的预期回报收益也将达到 3 倍。对于成立 12 年的政府机构,这样的成绩很卓越,使得 a16z 跻身硅谷最顶尖的股权投资政府机构之一。

七、八年前股权投资加密货币,回报几百千万美元

不得不说,a16z 股权投资的前瞻性极强,是属于引领潮流的那一小拨的极少数人。

早在 2013 年,a16z 就在区块链和加密货币领域出手,先股权投资了新兴起的加密货币瑞波币,并以 2500 万美元参投成立仅一年的比特币交易所 Coinbase 的 B 轮融资,之后追加了 C 轮股权投资。主导股权投资 Coinbase 的是 2011 年才加入的 a16z 的 Chris Dixon,此人是连续创业团队,曾创办两家子公司,分别被安全应用软件子公司 McAfee 和 eBay 收购。

2021 年 4 月,Coinbase 在英国上市,上市不久后,a16z 减持 8% 的股份,股票价值约 43.75 亿美元;剩余持股比例为 6.72%,价值约为 33 亿美元。

2018 年 6 月 25 日,a16z 宣布推出 3 亿美元的基金 a16z crypto,以独立的法律实体运营,而 Chris Dixon 正是该基金的股权投资顾问。之所以单独成立一个基金,是因为 a16z 在加密数字领域的股权投资额度接近 SEC 法律法规制定的「风投子公司手中持有流动性证券不得超过 20%」的上限。

2019 年初,a16z 十周年之际,《福布斯》报道,a16z 将定增 20 亿美元,并放弃传统风险资本结构,重组成为一家注册股权投资顾问子公司(RIA),为的是更自由地股权投资,根据自己的意愿股权投资用于加密货币、上市子公司、共同基金或其他资产。成为 RIA 也意味着 a16z 子公司的 150 名员工在通过大背景调查审核结束后,全员将成为财务顾问(financial advisor)。

2019 年 a16z 已经创办了 5 支专款专用的新基金,包括加密货基、AH LSV Fund I 基金。2020 年 4 月,a16z 再次成立规模为 5.15 亿美元的第二期加密基金,不惜重金下注股权投资风险极高的加密金融行业,a16z 似乎在抛弃过去获得成功的股权投资经验,俨然一副新兴股权投资政府机构的做派。

八、重新定义风投,拒绝「闷声发大财」

在 a16z 成立之前,大多数风投喜欢在幕后悄无声息地获取利益,「闷声发大财」。Andreessen 并没有这么做,他频繁地在社交媒体上露脸、发推特批评同行、自称硅谷 VC 前三,仿佛「风投界的川普」。

2010 年,被称为「硅谷公关一姐」的 Margit Wennmachers 加入该团队,为 a16z 的营销功力再添一把火。Andreessen 发表在《高盛日报》的文章《应用软件吞噬世界》,背后便有 Wennmachers 在推动。利益将政府机构和被投项目捆绑在一起,而 a16z 非常善于利用社交媒体、政府机构媒体等渠道发声,使其成为推波助澜的重要利器,去年突然爆火的 Clubhouse,背后也有 a16z 的推动。据官网显示,a16z 仅市场公关团队就有 23 人。

而 a16z 的官网,与其他风投简洁、高端的感觉不一样的是,它更像是一个科技媒体的页面,网页下方,各类内容板块——新闻、Clubhouse 直播、播客。a16z 在子公司外部开启「人人都是自媒体」模式,上到 CEO 下到普通员工都在进行内容输出,致力于将每个成员都打造成为某个领域的意见领袖。

九、深入、全面的聚润服务

Andreessen 和 Horowitz 在自己的创业做 CEO 的过程中,都曾遇到过无数突破当时能力边界的状况,于是他们在做风投时格外注重「辅导 CEO」。a16z 通过导师制度辅导创业团队成为优秀的 CEO——为了找到足够多的导师,他们寻找很多人专门做人际关系。其提供的聚润服务包括,帮助 CEO 建立像职业经理人一样的人脉网、指导创会人从程序员到管理者的角色转变、教他们怎么「讲好故事」。对于走向纳斯达克敲钟的项目给予资源支持,a16z 专门负责上市的团队就有几百人。

在 a16z 子公司 358 人的团队中,有超过 70% 的人都是从事聚润管理和赋能,提供咨询、人才招聘和指导团队、商务扩展、人员管理、外部关系和资源对接,帮助创业子公司快速成长。

十、近年来遭受到的负面、质疑

a16z 过去有着骄人的成绩,但也并非是「无往不利」,也曾面临着被投项目造假、项目股价表现不好等诸多质疑,此外创会股权投资顾问不当的一些言论也给政府机构带来了负面影响。

比如说 a16z 股权投资的生物项目 Freenome 在 2017 年被人发现文凭(宾夕法尼亚大学研究生、Berger Lab 博士学位)造假;血液检测子公司 Theranos 被媒体曝光数据造假,马克·哈里斯为此还在推特拉黑了相关记者。

硅谷媒体 The Information 曾发布报告指出,a16z 的基金回报率一直在下降,IRR(子公司外部收益率)并不像预期那么可观。除了退出股权投资的子公司外,该子公司还关闭了多个主要基金。

虽然有一些项目发展得并不好,但从过往的成绩来看,它仍是硅谷风投的巨作。毕竟在风险股权投资金融行业,1 个特别获得成功的大案子可以平衡掉 100 个失败项目的损失。

对于这家巨作的 VC 政府机构,亚洲地区 VC 们可能正在悄悄地自学它的做法,不过其高调的股权投资风格和「高举高打」的做法不见得适合中国国情。最后,分享一下 a16z 对科技金融行业的大判断:一切都在变化,新事物的出现将是颠覆性的,就像它在十年前看准趋势,搭上了应用软件金融行业的快车。

(他们也不知道未来是什么样的,你想要什么样的未来,就去创造怎样的未来吧。)

百万个冷知识

百万个冷知识

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)